年末調整のしかた

毎年、年末が近づくと年末調整が行われます。

給与所得者は事業者(会社)から2つの書類に必要事項を書いて提出するよう求められ、事業者は提出された書類の処理について税理士などに委託するか、自身で行います。

年末調整の概略

事業者は、給与などから源泉所得税を差し引いて国に納付します。(事業者は源泉所得税を徴収して納付することが義務化されています。)

その年の最後に給与等を支払う際、各人の所得税額を計算し、以前に差し引いた源泉所得税の合計額と比べて過不足があれば精算します。

所得税は国に納付する税金ですが、給与所得者の場合は事業者が窓口となって行っているという形です。

差し引かれた源泉所得税の合計額>1年分の所得税額となれば、年末の給与等にその分がプラスされて支払われます。その逆の場合はマイナスされます。

給与所得者の方は医療費控除や住宅ローン控除など別途確定申告をする場合を除いて、所得税の手続きは終了します。

事業者に提出する2つの書類は、差し引く源泉所得税の金額の計算や年末の精算をするために必要な資料となります。

今年は様式が異なる

2つの書類と言いましたが、正式には、

- 「給与所得者の扶養控除等(異動)申告書」(以下「扶養控除等申告書」)

- 「給与所得者の保険料控除兼給与所得者の配偶者特別控除の申告書」(以下「保険料控除等申告書」)

と言います。

平成27年の年末調整では、扶養控除等申告書は平成28年分、保険料控除等申告書は平成27年分に記載します。

なぜ平成28年分と平成27年分になるのか疑問に思われる方もいらっしゃると思いますが、扶養控除等申告書は平成28年の給与などから差し引かれる源泉所得税の計算のため、保険料控除等申告書は平成27年の年末調整のためというイメージを持っていただければ分かりやすいのではないかと思います。

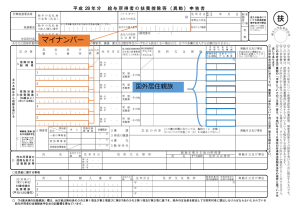

さて、今回様式が異なるのは「扶養控除等申告書」です。以下の2つが加えられています。

- マイナンバーの記入欄

- 非居住者である親族に関する情報欄

1つずつ解説していきます。

マイナンバーの記入欄

その名のままですが、マイナンバーを記入する欄です。自身のみならず、扶養する親族等のマイナンバーも必要となります。なお、扶養親族等の本人確認は給与所得者自身が行うことなっています。とはいえ家族の本人確認?となると思いますので実際には扶養親族等のマイナンバーを確認して記入することになると思います。

ここで注意が必要なのですが、マイナンバーの記入が必要になるのは「扶養親族等」であり、「家族」ではありません。

扶養親族等≠家族です。

便宜上、扶養親族等としていますが、ここには控除対象配偶者も含めています。

どのような人が対象になるのかというと、大雑把ですが、「収入がない方、又は少ない方」が対象になります。

「少ない方」とは、例えば、その年の収入が給与のみなら103万円以下、公的年金のみ(65歳未満)であれば108万円以下の方が該当することになります。

この他に生計を一にすること、事業専従者でないことなど、いろいろ要件があります。

詳しくは国税庁のホームページで説明されていますので、ご参照ください。

マイナンバーを記載した扶養控除等申告書は今まで以上に、安全管理上重要な書類となりますので、その取り扱いには充分な注意が必要になります。

また、記入した内容が事実と異なる場合、計算した税額に影響を及ぼす可能性があります。

非居住者である親族に関する情報欄

マイナンバーと比べこちらはメディア等でも取り上げられていないので、ご存じない方も多いのではないかと思います。

これは、非居住者である親族(以下「国外居住親族」といいます。)について扶養控除等の適用を受ける場合に記入等が必要になります。

「非居住者」とは、居住者以外の個人をいいます。また、「居住者」とは、国内に住所を有し、又は現在まで引き続いて1年以上居所を有する個人をいいます。

したがって例えば、国外へ留学をしている親族、日本で働いている外国人の母国にいる親族などが対象に挙げられます。

親族の全員が国内で生活しているような場合には、関係ありません。

国外居住親族について扶養控除等の適用を受ける場合には、扶養控除等申告書への記載とともに以下の書類が必要になります。

- 親族関係書類

- 送金関係書類

扶養控除等申告書に記載した者が親族であること、そして扶養していることの証明が必要になるということです。

親族関係書類

次のいずれかの書類で、その非居住者がその居住者(給与所得者)の親族であることを証するものをいいます。

- 戸籍の附票の写しその他の国又は地方公共団体が発行した書類及びその親族の旅券(パスポート)の写し

- 外国政府又は外国の地方公共団体が発行した書類(その親族の氏名、生年月日及び住所又は居所の記載があるものに限ります。)

送金関係書類

次の書類で、その居住者(給与所得者)がその非居住者である親族の生活費又は教育費に充てるための支払を、必要の都度、各人に行ったことを明らかにするものをいいます。

- 金融機関の書類又はその写しで、その金融機関が行う為替取引によりその居住者(給与所得者)からその親族に支払をしたことを明らかにする書類

- いわゆるクレジットカード発行会社の書類又はその写しで、そのクレジットカード発行会社が交付したカードを提示してその親族が商品等を購入したこと等及びその商品等の購入等の代金に相当する額をその居住者(給与所得者)から受領したことを明らかにする書類

※「親族関係書類」、「送金関係書類」が外国語により作成されている場合には、その訳文も提出又は提示する必要があります。

記入方法

国外居住親族について扶養控除等の適用を受けようとする場合には、通常と同じく氏名や住所などを記入したうえ、「非居住者である親族」欄に「○」を記入します。

事業者等に提出する際に親族関係書類の提出又は掲示が必要になります。

平成27年分の年末調整での処理はこれで終了です。

翌年、平成28年分の年末調整の際には、平成27年の年末調整の際に提出した平成28年分扶養控除等申告書の「生計を一にする事実」欄にの国外居住親族に対する送金額等を記載した上で再提出し、「送金関係書類」の提出又は提示が必要となります。

実際にはマイナンバーの記載された扶養控除等申告書を用いてやりとりをするのか疑問が残るところではありますが、少なくとも、送金関係書類は必要となりますので、年を通じてその管理や保管が必要になります。

さいたま市緑区の税理士 渡辺税務会計・KWAT

埼玉県さいたま市緑区東浦和1-8-18-303

営業時間 平日9:00~18:00

関東信越税理士会浦和支部所属

免責事項

当サイトに掲載する情報に関しまして、細心の注意、調査を行って掲載しておりますが、当サイトのすべてに関して、誤りや変更などに伴うくい違いが含まれる場合もございます。従いまして、これらの正確性および完全性を保証するものではありません。当サイトで公開している情報もしくは内容をご利用されたことで、利用者もしくは第三者の方が直接又は間接的に被害を生じた場合について、当人は一切責任を負うものではありません。